Cuando Argentina jugó los cuartos de final del Mundial 2022 con Holanda nos empezamos a dar cuenta que lo políticamente correcto era decir Países Bajos, que es la traducción de Nederland (y como el país quiere que se lo conozca desde hace unos pocos años). De manera que si voy a escribir una nota sobre las enfermedades holandesas tengo que adecuarme a los tiempos modernos. Pero solo lo haré en el título. En el resto de la nota seré políticamente incorrecto y, espero, económicamente correcto.

En un contexto de relativa calma la apreciación del peso activa las Casandras de las enfermedades holandesas. Primero fue una comparación de precios en Estados Unidos y Argentina hecha por Alberto Cavallo tomada en esta nota de La Nación (negritas en el original) que lleva a hablar que hay «inflación en dólares»:

“¿Qué tan caros son los bienes transables en la Argentina, después de tanta inflación en los últimos meses?”, se preguntó el economista Alberto Cavallo, hijo del exministro de Economía, en la red social X, tomando como análisis los productos que se pueden comercializar con el exterior (prácticamente todos, excepto los servicios no transables, como peluquería o enseñanza).

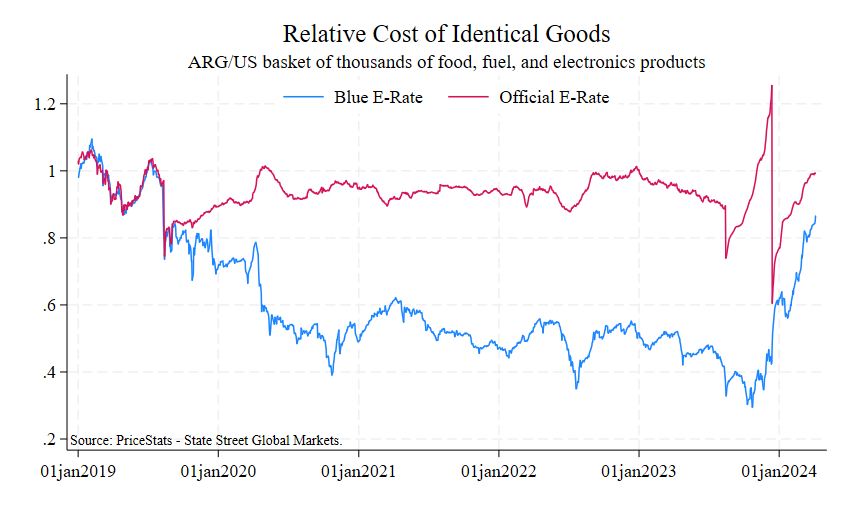

A través de un gráfico (reproducido abajo), el académico especializado en inflación y profesor de Harvard mostró que, en promedio, el país está igual de caro que Estados Unidos cuando se lo compara a través del tipo de cambio oficial ($861) y apenas más barato valuado al blue ($985). “Hace apenas tres meses, después de la última gran devaluación del peso, la misma canasta [de bienes transables] costaba el 60% del costo en dólares en Estados Unidos”, dijo Cavallo. Desde entonces, ocurrió que mientras que la inflación acumulada en el primer trimestre del año rondó alrededor del 50% (falta el dato oficial de marzo), el tipo de cambio oficial subió menos de 7% (de $808,45 a $862,50). El dólar blue, en tanto, cayó de $1025 a $985. Por lo tanto, la Argentina se encareció en dólares.

Hoy leo dos notas sobre enfermedades holandesas. Una en La Nación de Juan Carlos de Pablo y otra en Perfil de Carlos Burgueño. de Pablo habla de exageración (lo cual es acertado dado que todavía ni siquiera puede decirse que en el país haya un plan de estabilización) y propone una taxonomía de enfermedades holandesas que incluye distorsiones por la coparticipación de impuestos. Burgueño por su parte dice que la apreciación cambiaria se debe mayormente a la liquidación de dólares blues acumulados debajo del colchón y no a los términos de intercambio (precio de la soja).

Sobre la enfermedades holandesas publiqué una nota en 2011 a la cual el lector puede acceder con el link en la columna «Posts que vale la pena releer» en la página de inicio del blog. Copio este párrafo de la nota que citaba el trabajo clásico sobre el tema de 1987 de Paul Krugman:

The interesting question is why it should be regarded as a problem. In conventional trade models, countries should simply specialize in whatever is their comparative advantage. If an oil discovery shifts this comparative advantage, so be it. In practice, however, there is widespread concern that the contraction of a country’s manufacturing sector which follows natural resource discoveries is a bad thing. The worry seems to be that when the natural resources run out, the lost manufacturing sectors will not come back.

En Argentina no hay, ni habrá en el futuro cercano, este último problema. Si el tipo de cambio se aprecia porque Vaca Muerta desarrolla su potencial, y/o porque hay un big bang de explotación minera y/o porque se expande la frontera agropecuaria es cierto que sectores manufactureros se resentirán. No los exportadores sino los mercado interno rentísticos que viven de enormes barreras a la competencia. Con lo cual la apreciación será algo a festejar. Pero claro en este país de «periodistas ensobrados» hay que ver quien financia y promociona estas notas.

Termino copiando otro párrafo del post de 2011 para redondear mi idea que no es un problema que la expansión del sector primario reduzca la producción industrial:

De hecho Argentina constituye un ejemplo de «no enfermedad holandesa». Tuvimos una década de convertibilidad y tipo de cambio atrasado. Luego de la devaluación de 2002 en poco tiempo el nivel de producción y empleo industrial se recuperó, y los mismos tipos de bienes que se producían hace 20 años se producen hoy (si hubo un cambio significativo en la «función de producción»: hoy se importan más bienes intermedios, pero esto se puede ver como una importación de tecnología pues en todo el mundo la producción de manufacturas se internacionalizó en estas dos décadas).

Escrito por mgeiras

Escrito por mgeiras